Et si votre banque pouvait transformer chaque défi en une opportunité de croissance ?

Dans le secteur bancaire, la complexité des processus, les attentes élevées des clients, et les exigences réglementaires sont des réalités auxquelles chaque établissement est confronté.

Avec Pickaform, le Business Process Management (BPM) se présente comme la solution clé pour repenser votre stratégie et optimiser chaque étape de vos opérations.

Imaginez un système dans lequel traitement des demandes se font avec rapidité et efficacité, le tout en garantissant la conformité.

Le BPM permet non seulement de réduire les délais, mais aussi de renforcer la gouvernance et d’améliorer l’expérience client à chaque point de contact.

En intégrant cette technologie, votre banque ne se contente pas de suivre les évolutions du marché.

Non, elle les devance, en offrant des services plus agiles et en créant un environnement de travail où chaque processus est optimisé pour un retour sur investissement maximal.

Plongez dans cet article et découvrez comment le BPM peut redéfinir l’avenir de votre banque.

1) Pourquoi mettre en place un BPM dans votre banque ?

a) Pour optimiser les processus métier.

Mettre en place un BPM (Business Process Management) dans une banque apporte une réelle transformation dans la gestion des processus métiers.

Tout d’abord, cela permet d’optimiser chaque étape des processus bancaires, ce qui rend l’ensemble des opérations plus fluides et plus efficaces.

Grâce à une meilleure gestion des workflows, les tâches répétitives et manuelles peuvent être automatisées, ce qui entraîne une réduction des coûts.

Les ressources humaines peuvent alors se concentrer sur des tâches à plus forte valeur ajoutée, ce qui améliore la productivité de l’organisation.

En conséquence, les délais de traitement, que ce soit pour l’ouverture de comptes, le traitement des prêts ou la gestion des réclamations, sont réduits.

Cela se traduit par une réactivité vis-à-vis des clients, ce qui renforce leur satisfaction et leur fidélité.

En outre, cette optimisation permet également de mieux gérer les risques en assurant une traçabilité complète des opérations, indispensable pour répondre aux exigences réglementaires.

b) Pour optimiser la conformité et la gestion des risques.

Avec l’évolution des régulations dans le secteur bancaire, il est fondamental pour les établissements de pouvoir s’adapter rapidement tout en garantissant la fiabilité de leurs opérations.

Grâce au BPM, les banques peuvent automatiser une grande partie des contrôles réglementaires, ce qui permet de minimiser les erreurs humaines et de s’assurer que chaque processus respecte les normes en vigueur.

En parallèle, le BPM renforce la traçabilité des opérations.

Chaque étape d’un processus est documentée et suivie de manière rigoureuse, ce qui facilite les audits et les vérifications par les autorités compétentes.

De ce fait, en cas de changement de réglementation, les banques peuvent rapidement ajuster leurs processus pour rester conformes sans perturber leurs activités.

Enfin, en intégrant le BPM, les banques améliorent leur capacité à gérer les risques.

Les processus critiques sont mieux surveillés, les alertes automatiques permettent de détecter rapidement les anomalies, et les mesures correctives peuvent être prises de manière proactive.

Ainsi, le BPM devient un outil indispensable pour les banques qui souhaitent non seulement se conformer aux exigences réglementaires, mais aussi anticiper et atténuer les risques liés à leurs opérations.

c) Pour optimiser l’expérience client.

Le BPM est un levier puissant pour transformer l’expérience client dans le secteur bancaire.

En intégrant le BPM, les banques peuvent personnaliser leurs services de manière plus fine, en s’appuyant sur une meilleure gestion des données clients et des processus métiers.

Cette personnalisation influence la satisfaction des clients et leur fidélité à long terme.

Un autre avantage majeur du BPM est la réduction des temps d’attente.

En automatisant et en optimisant les processus tels que l’ouverture ou la clôture de comptes, l’approbation de prêts ou la gestion des réclamations, les banques peuvent traiter les demandes plus rapidement.

Les clients bénéficient ainsi de services plus rapides et plus fluides, ce qui améliore leur perception de l’établissement.

1) Exemple pratique.

Prenons l’exemple d’une banque ayant implémenté un BPM pour personnaliser ses services.

Grâce à cette approche, elle peut identifier les clients intéressés par des prêts immobiliers en fonction de leur historique de transactions et de leur profil financier.

En conséquence, ces clients peuvent recevoir des offres personnalisées, parfaitement alignées sur leurs projets, sans avoir à fournir d’informations supplémentaires.

Cette réactivité et cette précision peuvent non seulement simplifier le parcours client, mais peut aussi augmenter le taux de conversion des offres proposées.

En résumé, le BPM ne se contente pas d’améliorer les processus internes des banques ; il agit directement sur la qualité de l’expérience client en rendant les services plus personnalisés, plus rapides et plus avantageux.

2) Comment mettre en place le BPM dans une banque ?

a) La phase d’évaluation et de cartographie des processus existants.

Avant d’implémenter un BPM dans une banque, la phase d’évaluation et de cartographie des processus existants est essentielle.

En effet, cette étape permet de dresser un état des lieux précis des opérations courantes.

En cartographiant les processus, la banque peut visualiser clairement chaque étape des flux de travail, ce qui met en évidence les problèmes, les redondances et les goulets d’étranglement qui ralentissent les opérations.

Et donc, l’analyse approfondie des processus aide à identifier les points d’amélioration.

Par exemple, certaines tâches manuelles répétitives peuvent être automatisées, ou des étapes inutiles peuvent être supprimées, ce qui simplifie le processus.

De plus, cette cartographie révèle les risques liés à la conformité ou à la sécurité, qui doivent être traités avant d’aller plus loin dans le projet de BPM.

La phase d’évaluation et de cartographie est décisive pour préparer le terrain.

Elle permet de comprendre où se situent les faiblesses et les opportunités d’amélioration, ce qui garantit que le BPM est mis en œuvre de manière opérationnelle, avec un impact direct et positif sur les performances.

b) La sélection de la solution BPM.

Le choix de la solution BPM est une étape déterminante pour la réussite du projet.

Il est important de sélectionner une solution qui s’intègre harmonieusement avec les systèmes existants.

La compatibilité est essentielle pour éviter des problèmes d’intégration qui pourraient ralentir le déploiement ou, pire, entraîner des interruptions de service.

Il est donc important de vérifier que la solution BPM peut facilement communiquer avec les bases de données, les systèmes de gestion des informations clients (CRM) et les logiciels déjà en place.

Aussi, la flexibilité est également un critère majeur.

Une solution BPM doit pouvoir s’adapter aux besoins de la banque, qui peuvent évoluer avec le temps.

Une plateforme flexible permet de moduler les processus en fonction des changements dans la réglementation ou dans les attentes des clients, sans nécessiter de refonte complète.

Enfin, l’évolutivité de la solution est un facteur clé.

Il s’agit de s’assurer que la solution BPM choisie peut évoluer en même temps que l’entreprise.

Que ce soit pour :

- 1️⃣ Gérer un plus grand nombre de transactions.

- 2️⃣ Intégrer de nouvelles technologies comme l’intelligence artificielle.

- 3️⃣ S’étendre à de nouvelles filiales.

La solution doit être capable de soutenir la croissance de la banque sans compromettre ses performances.

c) La gestion du changement et la formation du personnel.

La gestion du changement est une composante capitale pour assurer le succès de l’implémentation d’une solution BPM dans une banque.

En effet, lorsqu’une nouvelle technologie ou un nouveau processus est introduit, il est naturel que les employés puissent ressentir une certaine résistance ou appréhension.

C’est pourquoi, vous devez préparer et accompagner vos équipes tout au long de cette transition.

Ainsi, la formation du personnel est un élément central de cette gestion du changement.

Chaque employé doit être formé non seulement à l’utilisation des nouveaux outils, mais aussi à comprendre les avantages qu’ils apportent dans leur quotidien professionnel.

Une formation bien conçue et adaptée au niveau des compétences de chacun permet de lever les freins à l’adoption et de s’assurer que tout le monde utilise la solution BPM de manière optimale dès son déploiement.

En parallèle, la communication interne joue un rôle clé.

Il est important de maintenir une communication claire et ouverte sur les raisons du changement, les bénéfices attendus, et les étapes à venir.

Cela peut passer par :

- des réunions d’information,

- des newsletters internes,

- ou des ateliers de sensibilisation.

En impliquant les équipes dès le début et en leur offrant un espace pour exprimer leurs questions ou préoccupations, la direction peut favoriser un climat de confiance et d’adhésion.

d) La mesure de la performance et l’amélioration continue.

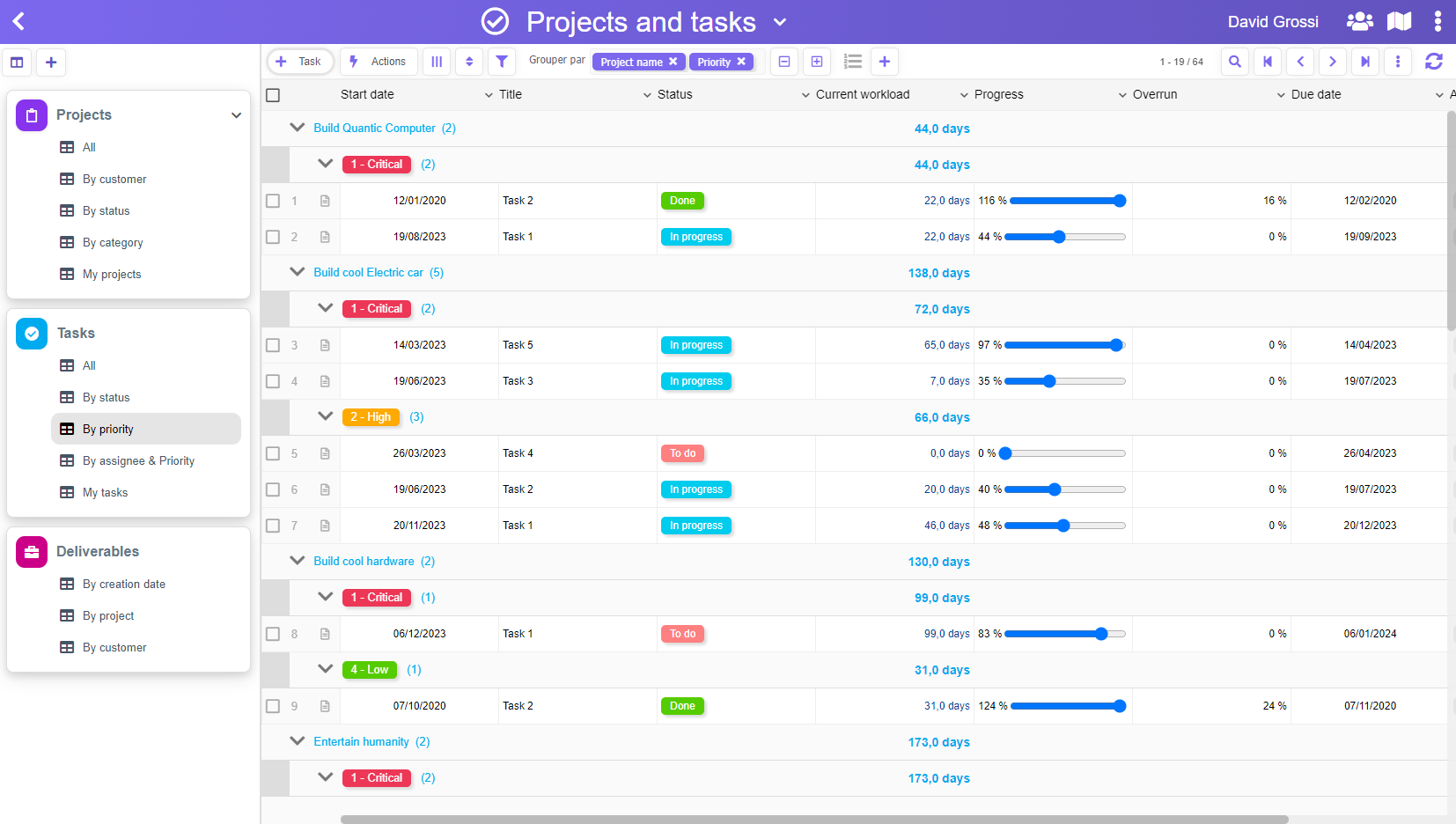

Une fois le BPM mis en place, vous devez suivre régulièrement les performances pour vous assurer que les objectifs initiaux sont atteints et que les processus continuent de s’améliorer.

Pour cela, la définition et le suivi de KPIs (indicateurs clés de performance) sont obligatoires.

Ces KPIs permettent de mesurer :

- L’efficacité des processus automatisés.

- La satisfaction client.

- La conformité réglementaire.

- Ou encore la productivité des équipes.

Les tableaux de bord jouent un rôle principal dans ce suivi.

Ils offrent une vue d’ensemble des performances en temps réel, permettant aux managers d’identifier rapidement les points forts et les domaines nécessitant des ajustements.

Par exemple, un tableau de bord peut montrer le temps moyen de traitement des demandes clients ou le taux d’erreurs dans les transactions.

En fonction de ces données, des ajustements continus peuvent être faits pour améliorer encore davantage les processus.

Exercice pratique : Comment définir des KPIs pertinents pour votre projet BPM ?

- Déterminez les objectifs du projet : commencez par définir clairement les objectifs de votre implémentation BPM. Par exemple, est-ce pour améliorer la satisfaction client, réduire les coûts, ou renforcer la conformité ? Vos KPIs doivent refléter ces objectifs.

- Choisissez des KPIs mesurables : assurez-vous que chaque KPI est quantifiable. Par exemple, si l’intention est d’améliorer la satisfaction client, un KPI pertinent pourrait être le « temps de résolution des réclamations ».

- Assurez-vous que les KPIs sont spécifiques : évitez les KPIs trop vagues. Par exemple, au lieu de « améliorer la productivité« , définissez un KPI comme « réduire le temps de traitement des demandes de prêt de 20% en six mois ».

- Impliquez les parties prenantes : consultez les équipes concernées pour définir des KPIs qui sont non seulement pertinents, mais aussi acceptables et réalistes pour ceux qui en seront responsables.

- Revoyez et ajustez régulièrement : les KPIs doivent être réévalués régulièrement pour s’assurer qu’ils restent alignés sur les objectifs de l’entreprise. Si un KPI n’apporte plus de valeur, il peut être ajusté ou remplacé.

Votre démonstration de Pickaform en direct

Venez découvrir notre logiciel de façon concrète avec une démonstration réalisée par un de nos spécialistes.

Choisissez simplement une date dans le calendrier ci-dessous et on s’occupe du reste.

3) Cas d’usage du BPM dans une banque avec Pickaform.

a) Suivi des dossiers de négociation amiable.

Ce type de processus implique souvent plusieurs étapes, des interactions avec différents départements, et une gestion minutieuse des délais et des documents.

Avec une solution BPM, la banque peut automatiser et structurer ce suivi, ce qui rend le processus plus transparent et plus solide.

1) La centralisation des informations.

Le BPM permet de centraliser toutes les informations relatives à un dossier de négociation amiable, incluant les communications avec le client, les documents légaux et les accords provisoires.

Tout est accessible à partir d’une seule interface, ce qui facilite la gestion du dossier.

2) L’automatisation des rappels et des notifications.

Le BPM peut être configuré pour envoyer automatiquement des rappels et des notifications aux responsables du dossier lorsqu’une action est requise ou lorsqu’une échéance approche.

Cela réduit le risque de retard dans le traitement des dossiers.

3) Le suivi en temps réel.

Les gestionnaires peuvent suivre en temps réel l’avancement de chaque dossier.

Ils peuvent voir quelles étapes ont été complétées, quelles actions restent à faire et identifier immédiatement les éventuels blocages.

4) L’amélioration de la traçabilité.

Chaque interaction et chaque changement apporté au dossier sont enregistrés dans le système, ce qui offre une traçabilité complète.

Cela est particulièrement utile en cas de litige ou de besoin d’audit, car toutes les actions sont documentées.

5) Rapports et analyses.

Le BPM permet de générer des rapports détaillés sur l’ensemble des dossiers de négociation amiable, offrant des insights sur les délais de traitement, les taux de succès des négociations et les domaines dans lesquels des améliorations sont possibles.

6) Exemple concret.

Imaginons une banque qui gère régulièrement des dossiers de négociation amiable pour des créances en souffrance.

Avant l’intégration de Pickaform, le suivi de ces dossiers se fait de manière manuelle, reposant sur des feuilles Excel dispersées et des échanges d’emails entre les différents départements.

Cette approche entraîne inévitablement des retards, des oublis, et une vision fragmentée de chaque dossier, rendant la gestion infructueux.

En adoptant Pickaform, la banque peut transformer ce processus en un workflow automatisé et centralisé.

Dès l’ouverture d’un dossier, toutes les informations sont saisies dans un formulaire personnalisé et intégrées directement dans la plateforme.

Chaque dossier suit un chemin prédéfini, avec des étapes claires allant de l’analyse initiale à la clôture du dossier.

Les gestionnaires reçoivent des notifications automatiques à chaque étape importante, les informant des actions à entreprendre ou des validations nécessaires.

Grâce à Pickaform, les informations sont partagées instantanément entre toutes les équipes concernées, éliminant ainsi les silos d’information et les risques de duplication des tâches.

Les délais de traitement sont considérablement réduits, car les tâches répétitives sont automatisées, et les responsables peuvent se concentrer sur les aspects stratégiques des négociations.

De plus, la banque améliore ses relations avec ses clients en offrant un suivi transparent et réactif.

Les clients sont tenus informés de l’avancement de leur dossier en temps réel, ce qui renforce la confiance et la satisfaction.

Ce cas concret illustre comment Pickaform peut transformer un processus de gestion de créances en souffrance en un workflow fluide, optimisé et entièrement contrôlable, tout en améliorant la performance et la relation client.

b) Suivi des dossiers de contentieux lorsque la négociation amiable échoue.

Lorsqu’une négociation amiable échoue et qu’un dossier passe en contentieux, la gestion devient encore plus critique, ce qui implique des étapes complexes, des procédures légales strictes, et souvent des enjeux financiers importants.

Dans ce cas, le Business Process Management se révèle être un atout fondamental pour gérer ces dossiers.

1) La gestion structurée des étapes légales.

Le BPM permet de modéliser le processus contentieux en intégrant toutes les étapes légales, de la constitution du dossier à l’exécution des décisions judiciaires.

Chaque étape est clairement définie et assignée, ce qui assure que toutes les procédures sont suivies correctement et sans omission.

2) L’automatisation des tâches répétitives.

Le BPM automatise des tâches récurrentes comme la génération de documents légaux standard, l’envoi de notifications aux parties concernées et le suivi des échéances légales.

Cette automatisation permet de réduire la charge de travail manuel et de minimiser les erreurs.

3) Le suivi en temps réel et reporting. .

Avec le BPM, les gestionnaires peuvent suivre en temps réel l’état d’avancement des dossiers contentieux.

Des tableaux de bord interactifs fournissent des informations actualisées sur les délais, les étapes accomplies, et les prochaines actions à entreprendre.

Le BPM permet également de générer des rapports détaillés, ce qui facilite le pilotage du portefeuille de dossiers contentieux.

4) La gestion des risques et conformité.

Le BPM assure une gestion rigoureuse de la conformité avec les réglementations en vigueur.

Chaque action effectuée est tracée et documentée, ce qui est nécessaire pour éviter tout risque de non-conformité.

En cas de contrôle ou d’audit, le BPM offre une traçabilité complète et une transparence totale des actions menées.

5) La coordination des équipes et des intervenants externes.

Le BPM facilite la coordination entre les différents acteurs internes (juristes, comptables, etc.) et externes (avocats, huissiers) impliqués dans un dossier contentieux.

Les informations sont partagées en temps réel, ce qui améliore la collaboration et la réactivité de l’ensemble des intervenants.

6) Exemple concret.

Imaginons une banque qui, après l’échec d’une négociation amiable, doit engager une procédure contentieuse pour recouvrer une créance importante.

Avant d’utiliser Pickaform, la gestion des dossiers contentieux était souvent désorganisée, avec des informations dispersées entre différents services et des outils non intégrés, ce qui entraînait des retards et des erreurs coûteuses.

En utilisant Pickaform, voici comment la banque pourrait transformer son processus de gestion des contentieux :

- Centralisation des dossiers : dès que la décision de passer en contentieux est prise, le dossier est immédiatement enregistré dans Pickaform. Tous les documents pertinents, tels que les correspondances avec les avocats, les preuves de créances, et les actes judiciaires, sont centralisés dans un seul espace accessible à tous les intervenants concernés. Cela permet à la banque d’avoir une vue complète et actualisée de chaque dossier.

- Automatisation des rappels et des notifications : Pickaform permet à la banque de configurer des rappels automatiques pour chaque étape clé du processus contentieux. Par exemple, si un document doit être déposé auprès d’une cour dans un délai précis, Pickaform envoie automatiquement une notification aux responsables concernés pour s’assurer que l’échéance est respectée. Cela aide la banque à éviter les retards et à respecter les délais légaux stricts.

- Génération automatique des documents : avec Pickaform, la banque peut générer automatiquement tous les documents nécessaires au processus contentieux, tels que les convocations, les actes de procédure, ou les lettres de mise en demeure. Ces documents sont préformatés et remplis avec les informations pertinentes extraites directement des dossiers, ce qui réduit le temps de préparation et minimise les risques d’erreurs.

- Suivi en temps réel de l’avancement des dossiers : les gestionnaires de la banque peuvent suivre en temps réel l’état d’avancement de chaque dossier contentieux via les tableaux de bord de Pickaform. Cela leur permet de voir quelles étapes ont été complétées, ce qui reste à faire, et où des interventions sont nécessaires. En cas de blocage, les managers peuvent intervenir rapidement pour résoudre les problèmes.

- Coordination fluide entre les équipes : Pickaform facilite la collaboration entre les différentes équipes impliquées dans le contentieux, qu’il s’agisse des services juridiques, des équipes de recouvrement, ou des responsables financiers. Chaque membre de l’équipe peut accéder aux informations dont il a besoin, ajouter des commentaires, et suivre l’avancement des tâches qui lui sont assignées. Cette coordination fluide permet de réduire les délais et d’améliorer l’efficacité du processus contentieux.

De ce fait, si la banque utilisait Pickaform pour gérer ses dossiers contentieux, elle bénéficierait d’un processus beaucoup plus structuré, transparent et rationnel.

Cela non seulement réduirait les coûts et les erreurs, mais garantirait également une meilleure gestion des délais légaux et une coordination optimale entre les équipes, ce qui renforcerait sa capacité à récupérer les créances en souffrance.

c) Suivi des dossiers de recouvrement si le contentieux échoue.

Le suivi des dossiers de recouvrement, lorsque les contentieux échouent, est une étape critique pour les banques.

C’est à ce stade que les efforts se concentrent sur la récupération des créances non réglées, souvent avec des enjeux financiers élevés.

1) Centralisation des informations de recouvrement.

Toutes les informations pertinentes sur les dossiers de recouvrement sont centralisées dans un seul système.

Cela inclut l’historique des interactions avec le débiteur, les actions juridiques entreprises, et les tentatives précédentes de recouvrement.

Cette centralisation permet aux gestionnaires de disposer d’une vue d’ensemble complète et de prendre des décisions éclairées.

2) L’automatisation des rappels et des actions.

Le BPM peut automatiser l’envoi de rappels de paiement, de courriers de mise en demeure, et d’autres communications nécessaires dans le cadre du recouvrement.

De plus, les actions prédéfinies peuvent être déclenchées automatiquement en fonction des réponses ou des absences de réponse du débiteur, ce qui accélère le processus de recouvrement.

3) La gestion des priorités et des escalades.

Le système aide à prioriser les dossiers en fonction de critères tels que le montant dû, la durée de l’impayé ou la probabilité de recouvrement.

Les dossiers les plus critiques peuvent être automatiquement escaladés pour une attention particulière, ce qui garanti que les ressources sont concentrées là où elles sont le plus nécessaires.

4) Le suivi et reporting en temps réel.

Grâce aux tableaux de bord interactifs, les gestionnaires peuvent suivre en temps réel l’évolution des dossiers de recouvrement.

Ils peuvent visualiser le statut de chaque dossier, les montants recouvrés et les actions en cours.

Ces outils de reporting permettent également d’identifier rapidement les dossiers à risque et de prendre des mesures correctives.

5) L’amélioration de la traçabilité et de la conformité. .

Chaque action entreprise dans le cadre du recouvrement est tracée dans le système BPM.

Cette traçabilité permet d’assurer la conformité aux réglementations en matière de recouvrement et pour disposer d’une documentation complète en cas de litige.

6) Exemple concret.

Imaginons une banque qui doit gérer plusieurs dossiers de recouvrement après l’échec des procédures contentieuses.

Avant l’adoption de Pickaform, ces dossiers étaient traités manuellement, ce qui engendrait un risque élevé d’erreurs, de retards et de mauvaise coordination entre les différents services impliqués.

Ce manque d’organisation pouvait entraîner des pertes financières et une utilisation infructueuses des ressources.

En utilisant Pickaform, la banque transforme son processus de recouvrement en un workflow structuré et automatisé, avec des avantages tangibles à chaque étape du processus.

Voici ce que la banque ferait avec Pickaform :

- Automatisation des rappels de paiement : dès qu’un dossier de recouvrement est ouvert dans Pickaform, le système automatise la gestion des courriers pour le paiement des échéances. Ces rappels sont personnalisés en fonction des échéances et des montants dus, et sont envoyés automatiquement aux dates préalablement définies. Cela permet de réduire les risques de retard et de garantir que chaque débiteur est régulièrement informé de sa situation.

- Déclenchement automatique des actions selon les réponses des débiteurs : Pickaform est configuré pour réagir en fonction des réponses ou de l’absence de réponse des débiteurs. Par exemple, si un débiteur accepte un plan de paiement, une action automatique peut déclencher l’envoi des documents nécessaires pour formaliser l’accord. Si le débiteur ne répond pas, le dossier peut être automatiquement escaladé à un niveau supérieur ou marqué pour une action judiciaire supplémentaire.

- Identification et gestion des dossiers prioritaires : grâce aux fonctionnalités de tri et de filtrage de Pickaform, les gestionnaires de la banque peuvent facilement identifier les dossiers de recouvrement les plus critiques. Les dossiers sont classés par ordre de priorité en fonction de critères définis tels que le montant en jeu, l’ancienneté de la créance ou le risque associé. Cela permet aux équipes de se concentrer sur les dossiers les plus urgents, ce qui optimise l’utilisation des ressources.

- Traçabilité complète des actions : chaque action entreprise dans le cadre du recouvrement est enregistrée dans Pickaform, ce qui assure une traçabilité complète. Cela signifie que la banque peut à tout moment prouver qu’elle a suivi toutes les procédures légales requises pour le recouvrement. Cette traçabilité est essentielle en cas de litige ou de contrôle, garantissant que toutes les étapes ont été menées de manière transparente et conforme à la réglementation.

- Coordination simplifiée entre les services : Pickaform facilite la collaboration entre les différents services impliqués dans le recouvrement, tels que les équipes juridiques, financières et de recouvrement. Chaque service peut accéder aux informations dont il a besoin, suivre l’avancement des dossiers et ajouter des mises à jour en temps réel. Cette coordination permet de réduire les erreurs de communication et d’améliorer l’efficacité du processus.

La banque passe donc d’une gestion manuelle et fragmentée des dossiers de recouvrement à un processus fluide, automatisé et bien coordonné.

d) Suivi des demandes de remboursement de frais des clients (avec niveaux de pouvoirs en fonction des montants).

Le suivi des demandes de remboursement de frais des clients (également appelé la gestion des extournes) est un processus délicat pour les banques.

En effet, il implique non seulement la gestion des montants demandés, mais aussi le respect de différents niveaux de validation en fonction de la somme en jeu.

Le BPM peut grandement améliorer ce processus en assurant une gestion fluide, transparente et conforme aux politiques internes de l’institution.

1) L’automatisation des flux de travail selon les montants.

Le BPM permet de configurer des workflows spécifiques en fonction des montants des remboursements demandés.

Par exemple, pour les montants faibles, la demande peut être approuvée automatiquement ou par un niveau de validation basique.

En revanche, pour les montants plus élevés, le BPM dirigera automatiquement la demande vers des niveaux de pouvoir supérieurs pour approbation, conformément aux règles internes de la banque.

2) La traçabilité et la transparence des décisions.

Chaque étape de la demande de remboursement est tracée dans le système BPM.

Cela inclut qui a approuvé, rejeté ou modifié la demande, ainsi que les raisons associées.

Cette traçabilité garantit la transparence du processus, ce qui est utile en cas de litige ou de vérification.

3) La réduction des délais de traitement.

Le BPM permet de réduire les délais de traitement des demandes de remboursement en automatisant les tâches manuelles et en éliminant les goulets d’étranglement.

Les notifications automatiques sont envoyées aux responsables concernés pour s’assurer que les validations sont effectuées rapidement, ce qui évite les retards souvent associés aux multiples approbations.

4) La gestion des exceptions et escalades.

Le BPM gère également les exceptions, comme les demandes de remboursement non conformes ou nécessitantes une attention particulière.

Si une demande dépasse un certain seuil de montant ou présente des anomalies, le système peut automatiquement escalader le dossier à un niveau supérieur ou alerter les responsables concernés.

5) L’intégration avec les systèmes existants.

Le BPM peut s’intégrer avec les systèmes comptables et financiers de la banque, pour assurer que les remboursements approuvés sont traités de manière fluide et sans erreurs.

Cela permet d’éviter les doubles saisies et garantit que les remboursements sont effectués en temps voulu.

6) Exemple concret de suivi des demandes de remboursement de frais des clients.

Imaginons une banque qui reçoit régulièrement des demandes de remboursement de frais, avec des montants variant de quelques dizaines à plusieurs milliers d’euros.

Avant l’adoption de Pickaform, ces demandes étaient souvent traitées de manière ad hoc, ce qui entraînait des délais de traitement variables et un manque de transparence, en particulier pour les montants élevés nécessitant plusieurs niveaux d’approbation.

En utilisant Pickaform, la banque peut transformer ce processus en un workflow automatisé et structuré, apportant clarté et efficacité à chaque étape.

Voici ce que la banque ferait avec Pickaform :

- Classement automatique des demandes en fonction du montant : Dès qu’une demande de remboursement est soumise via Pickaform, elle est automatiquement classée en fonction de son montant. Les petites demandes, par exemple celles inférieures à 100 euros, sont dirigées vers un chemin de validation rapide, souvent traité immédiatement par le gestionnaire de première ligne. Les demandes de remboursement plus importantes, qui nécessitent un examen plus rigoureux, suivent un processus d’approbation plus structuré, avec plusieurs niveaux de validation.

- Validation hiérarchisée et notifications automatiques : Pickaform permet de configurer des chemins de validation spécifiques selon les montants et les critères définis par la banque. Les responsables reçoivent des notifications automatiques pour approuver ou rejeter les demandes en fonction de leur niveau d’autorité. Cela garantit que chaque demande est traitée par la personne appropriée, en respectant les politiques internes de la banque.

- Suivi en temps réel des demandes : grâce à Pickaform, les employés peuvent suivre l’état de leur demande de remboursement en temps réel. Ils peuvent voir quand leur demande est approuvée, rejetée, ou si elle est en attente d’une validation supplémentaire. Cette transparence permet de réduire les incertitudes et d’améliorer la satisfaction des employés.

- Traçabilité et documentation des décisions : chaque étape du processus de remboursement est tracée dans Pickaform. Les décisions prises, les validations effectuées, et les motifs de rejet (le cas échéant) sont tous documentés automatiquement dans le système. Cela simplifie considérablement les audits internes et les contrôles de conformité, en offrant une vue complète et accessible des processus suivis.

- Réduction des délais de traitement : grâce à l’automatisation et à l’efficacité du workflow, la banque peut réduire significativement le temps nécessaire pour traiter les demandes de remboursement. Les processus sont optimisés pour minimiser les délais, qu’il s’agisse de petites sommes ou de montants nécessitant plusieurs niveaux d’approbation.

Maintenant, la banque bénéficie d’un processus de remboursement de frais plus rapide, plus transparent et plus conforme.

Les clients sont rassurés par la transparence et la rapidité du traitement de leurs demandes, et la banque peut s’assurer que toutes les validations sont effectuées correctement, en temps voulu, et conformément aux politiques internes.

e) Suivi de la mobilité interne des agents.

Le BPM permet d’optimiser ce processus en assurant une gestion centralisée, transparente et cohérente des mouvements internes.

1) Centralisation des demandes de mobilité. .

Le BPM permet de centraliser toutes les demandes de mobilité interne des agents.

Chaque employé peut soumettre sa demande via un portail dédié, où il précise ses préférences de poste, ses motivations et ses compétences.

Cela facilite la gestion et le suivi de ces demandes par les ressources humaines et les managers concernés.

2) Automatisation des processus de validation.

Une fois la demande de mobilité soumise, le BPM déclenche automatiquement le processus de validation, qui peut inclure plusieurs niveaux en fonction du poste souhaité ou de la politique interne.

Par exemple, une demande de transfert vers un autre département peut nécessiter l’approbation du manager actuel, du responsable RH, et du directeur du département d’accueil.

Le BPM assure que chaque étape est validée dans l’ordre requis sans risque de blocage.

3) Suivi en temps réel et en transparence.

Les agents peuvent suivre l’état de leur demande en temps réel, depuis la soumission jusqu’à la décision finale.

Le BPM enregistre toutes les actions effectuées, ce qui garantit la transparence du processus et permet aux responsables RH de justifier leurs décisions si nécessaire.

4) Gestion des compétences et adéquation des postes.

Le BPM intègre des outils d’évaluation des compétences pour s’assurer que les agents qui postulent pour un nouveau poste possèdent les qualifications nécessaires.

Si un écart est détecté, des actions de formation ou de développement peuvent être recommandées avant la validation finale de la mobilité.

5) Reporting et analyse des mouvements internes.

Grâce au BPM, les ressources humaines peuvent générer des rapports détaillés sur la mobilité interne, identifier les tendances, et évaluer l’efficacité des politiques de mobilité.

Ces données sont essentielles pour ajuster les stratégies RH et garantir que la mobilité interne contribue à la croissance de l’entreprise tout en répondant aux attentes des employés.

6) Exemple concret.

Imaginons une banque de grande envergure où la mobilité interne des agents est fortement encouragée pour favoriser l’évolution des carrières.

Avant l’intégration de Pickaform, les demandes de mobilité étaient traitées de manière manuelle, entraînant des retards, un manque de transparence et parfois une frustration notable parmi les employés, qui avaient peu de visibilité sur l’avancement de leurs demandes.

En adoptant Pickaform, la banque peut transformer ce processus de mobilité interne en un workflow optimisé et entièrement automatisé, apportant des bénéfices tant pour les employés que pour l’organisation.

Voici ce que la banque ferait avec Pickaform :

- Enregistrement systématique des demandes de mobilité : dès qu’un agent soumet une demande de mobilité via Pickaform, celle-ci est immédiatement enregistrée dans un système centralisé. Toutes les informations pertinentes, telles que le poste souhaité, les compétences actuelles de l’agent et les aspirations de carrière, sont capturées dans des formulaires personnalisés, ce qui garanti que rien n’est laissé de côté.

- Tableau de bord personnel pour les agents : Les agents ont accès à un tableau de bord personnel sur Pickaform, où ils peuvent suivre l’état d’avancement de leur demande en temps réel. Ils peuvent voir quelles compétences sont requises pour le poste souhaité, vérifier si toutes les étapes du processus sont complétées, et recevoir des notifications automatiques en cas d’étape manquante ou d’action nécessaire de leur part. Cela offre une transparence totale et réduit l’incertitude.

- Visibilité pour les managers et les responsables RH : les managers et les responsables des ressources humaines bénéficient d’une vue d’ensemble sur toutes les demandes de mobilité en cours. Grâce à Pickaform, ils peuvent rapidement identifier les postes vacants, les candidats potentiels et les compétences manquantes. Cette visibilité leur permet de prendre des décisions éclairées plus rapidement, en alignant sur les aspirations des employés.

- Processus structuré et validation automatisée : Pickaform structure le processus de mobilité interne de la soumission de la demande à la décision finale. Les validations nécessaires, tels que celles des managers ou des RH, sont automatisées et suivent un chemin prédéfini. Les décisions sont documentées dans le système, assurant une traçabilité complète et facilitant les audits internes.

- Amélioration de la satisfaction des employés : avec Pickaform, les processus de mobilité interne sont non seulement plus rapides, mais aussi plus transparents et mieux alignés sur les objectifs de développement des ressources humaines. Ainsi, les employés se sentent mieux soutenus dans leurs parcours de carrière.

En conséquence, la banque constate une amélioration significative dans la gestion de la mobilité interne.

Les processus sont devenus plus fluides, les décisions sont prises plus rapidement, et les employés ont une meilleure visibilité sur leur avenir au sein de l’organisation.

Pickaform permet ainsi à la banque de renforcer sa stratégie de développement des talents, tout en optimisant l’efficacité opérationnelle de ses ressources humaines.

5) Conclusion.

Tout au long de cet article, nous avons exploré comment le Business Process Management (BPM) peut transformer le secteur bancaire.

En optimisant les processus métiers, le BPM permet non seulement de réduire les coûts et d’améliorer la gestion des ressources, mais aussi d’offrir une meilleure transparence et une conformité accrue.

Dans un contexte bancaire où la concurrence est féroce et où la réglementation évolue sans cesse, le BPM offre aux banques une opportunité unique de se démarquer.

Si vous souhaitez approfondir votre compréhension du BPM et découvrir comment il peut être appliqué dans d’autres domaines de votre banque, n’hésitez pas à explorer nos autres articles et ressources. Vous y trouverez des guides pratiques, des études de cas, et des conseils pour optimiser encore davantage vos processus métiers.

Envisagez-vous d’intégrer le BPM dans votre organisation ?

Quelle serait, selon vous, la première étape pour transformer vos processus actuels ?

Prenez un moment pour réfléchir à la manière dont ces changements pourraient non seulement améliorer vos opérations, mais aussi renforcer la satisfaction de vos clients et de vos équipes.

Chaque pas vers une meilleure gestion des processus est un pas vers un avenir plus solide et compétitif pour votre banque.

Votre démonstration de Pickaform en direct

Venez découvrir notre logiciel de façon concrète avec une démonstration réalisée par un de nos spécialistes.

Choisissez simplement une date dans le calendrier ci-dessous et on s’occupe du reste.